Unterschiede bei Kreditzinsen: Deutschland vs. Österreich

Obwohl sowohl Deutschland als auch Österreich Teil der Eurozone sind und der EURIBOR als Referenzzinssatz dient, unterscheiden sich die nationalen Märkte deutlich in Bezug auf Zinsmodelle, Kundenverhalten und Bankgewohnheiten.

Fixzins in Deutschland – Variable Zinsen in Österreich

In Deutschland sind langfristig festgeschriebene Zinssätze Standard. Die überwiegende Mehrheit der Immobilienkredite wird als Annuitätendarlehen mit Sollzinsbindung vergeben – typischerweise mit einer festen Laufzeit von 10 bis 20 Jahren, teilweise sogar darüber hinaus. Während dieser Zeit bleibt der Zinssatz konstant, was Kreditnehmern hohe Planungssicherheit bietet. Variable Darlehen spielen in Deutschland hingegen nur eine sehr untergeordnete Rolle und machen lediglich einen geringen Prozentsatz der Neuabschlüsse aus.

In Österreich ist die Situation deutlich anders: Hier sind variable Kredite, die sich vierteljährlich an den 3-Monats-EURIBOR anpassen, traditionell wesentlich verbreiteter. Viele Banken bieten diese Variante als Standardmodell an, da sie bei niedrigen Zinsen mitunter günstigere Einstiegskonditionen bietet. In den letzten Jahren wurden jedoch auch in Österreich Fixzinsvereinbarungen mit 10 bis 30 Jahren Laufzeit zunehmend nachgefragt – insbesondere angesichts der starken Zinsschwankungen.

Mehr Flexibilität, mehr Risiko?

Österreichische Kreditnehmer profitieren von einer größeren Auswahl an Zinsmodellen, etwa durch sogenannte „Cap-Darlehen“, bei denen ein variabler Zinssatz mit einer vertraglich vereinbarten Zinsobergrenze kombiniert wird. Diese Flexibilität geht jedoch auch mit einem höheren Zinsänderungsrisiko einher – insbesondere bei längeren Laufzeiten. In Deutschland dagegen ist die klassische Zinsbindung rechtlich und vertraglich stärker verankert, was zu einem konservativeren Kreditverhalten führt.

Effektivzins-Vergleich oft erschwert

Ein zusätzlicher Unterschied ergibt sich aus der Berechnung und Vergleichbarkeit der Effektivzinsen. In beiden Ländern sind Banken verpflichtet, diesen auszuweisen, doch die Zusammensetzung der Nebenkosten (z. B. Bearbeitungsgebühren, Kontoführungskosten) variiert deutlich. Daher ist ein direkter Zinsvergleich zwischen Deutschland und Österreich oft nicht auf den ersten Blick möglich – selbst bei gleichem Nominalzinssatz.

Förderlandschaft beeinflusst Zinskosten indirekt

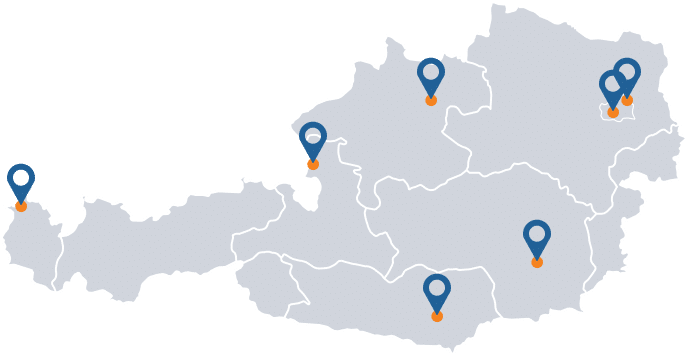

In Deutschland wirkt sich die bundesweite KfW-Förderung mit zinsvergünstigten Programmen direkt auf die effektiven Kreditkosten aus. In Österreich existiert keine vergleichbare zentrale Institution – stattdessen erfolgen Förderungen über die Bundesländer. Je nach Bundesland können zinsgünstige Landesdarlehen oder Annuitätenzuschüsse die Finanzierungskosten erheblich reduzieren. Voraussetzung dafür ist in der Regel der Hauptwohnsitz in Österreich.

Regulatorischer Einfluss auf Zinsvergabe

Seit Inkrafttreten der KIM-Verordnung im Jahr 2022 gelten in Österreich strengere Regeln bei der Kreditvergabe, darunter eine Mindest-Eigenkapitalquote von 20 %, eine maximale Kreditlaufzeit von 35 Jahren und eine Belastungsgrenze von 40 % des Haushaltsnettoeinkommens. Diese Vorgaben haben Einfluss auf die Zinsverhandlung, da sie die Zielgruppen der Banken einschränken und das Risiko neu gewichten. In Deutschland gibt es keine vergleichbaren gesetzlichen Vorgaben für Privatkunden – hier erfolgen Einschränkungen eher über bankinterne Richtlinien und durch Bonitätsprüfungen (z. B. SCHUFA).

Fazit

Trotz gemeinsamer Währung unterscheiden sich Deutschland und Österreich deutlich in der Zinsgestaltung von Immobilienkrediten. Während in Deutschland Planungssicherheit durch langfristige Fixzinsen im Vordergrund steht, dominieren in Österreich flexible Zinsmodelle – mit entsprechendem Chancen-Risiko-Profil. Wer als deutscher Kreditnehmer in Österreich finanzieren möchte, sollte diese Unterschiede verstehen – insbesondere im Hinblick auf Förderlogik, Vertragsgestaltung und Zinsentwicklung.