Du suchst nach einem günstigen Baukredit in Österreich?

Dann bist du bei uns genau richtig!

- Speziell für Deutsche

Spezialisiert auf deutsche Kreditnehmer mit Kauf in Österreich.

- Perfekt vorbereitet für Banken

Deine Unterlagen passen exakt zu den Anforderungen der Banken.

- Top-Konditionen

Gezielter Bankenvergleich für günstige Zinssätze und klare Abläufe.

- Unverbindliches Erstgespräch

Dein Finanzierungsspezialist meldet sich kostenlos und persönlich bei dir.

Jetzt Baukredit in Österreich berechnen

Wie funktioniert eine Baufinanzierung über OPTIFIN?

Erstgespräch

Unser Finanzierungsspezialist kontaktiert dich für ein kostenloses Beratungsgespräch, vor Ort oder digital.

Vergleich

Wir suchen das günstigste Angebot für dich unter unseren langjährigen Bankpartnern.

Persönliche Betreuung

Wir begleiten dich zur Vertragsunterzeichnung. Ohne zusätzliche Kosten, denn die Bank übernimmt unser Honorar

Wie schafft OPTIFIN so günstige Konditionen?

Zwei Faktoren machen das möglich:

- Langjährige Partnerschaft und über 400 Banken im Netzwerk:

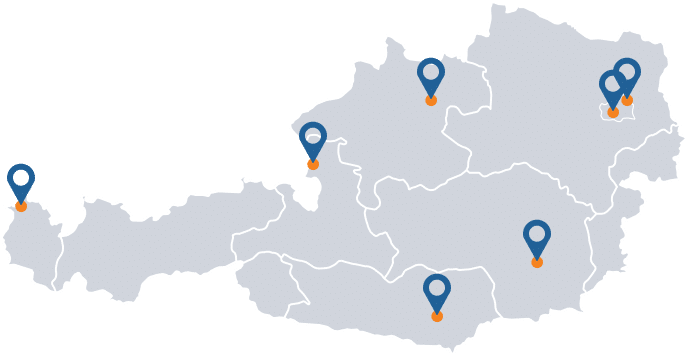

Durch unsere enge Zusammenarbeit mit realfinanz und deren Netzwerk aus über 400 Bankpartnern können wir aus einer Vielzahl an Angeboten das Beste für deine Finanzierung auswählen. - Regionale Expertise unserer Finanzierungsspezialist:innen:

Unsere Expert:innen sind in ganz Österreich aktiv und kennen die Besonderheiten ihrer Region sowie die lokalen Bankpartner genau. So wissen sie, wo deine Anfrage die besten Chancen auf Top-Konditionen hat.

Was unsere Kunden über uns sagen

Sie sehen gerade einen Platzhalterinhalt von TrustIndex. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenWas versteht man unter einer Baufinanzierung?

Eine Baufinanzierung dient dazu, eine Immobilie – etwa ein Ein- oder Mehrfamilienhaus, eine Ferienimmobilie oder eine Vorsorgewohnung – zu finanzieren, auch wenn sich diese in Österreich befindet. Eine Baufinanzierung deckt sämtliche Kosten rund um Grundstück, Hausbau, Innenausbau, Technik und Außenanlagen ab.

Dazu zählen:

- der Grundstückskauf

- der Keller

- der Hausbau selbst

- die Haustechnik

- der Innenausbau

- feste Außenanlagen wie der Pool oder Zaun.

Die Laufzeiten bewegen sich zwischen 15 und 40 Jahren. Die Laufzeit entscheidet maßgeblich über die Höhe der monatlichen Rate und begrenzt sich meist durch dein Alter, wobei es auch Möglichkeiten gibt, den Erben die Immobilie samt laufender Finanzierung zu übergeben, wenn das von allen Seiten gewünscht ist.

Die Rückzahlung erfolgt in monatlichen Raten, die sich aus:

- Zinsen und

- Tilgung

zusammensetzt.

Die Tilgung ist der Anteil, der tatsächlich von der Finanzierung abbezahlt wird, die Zinsen berechnen sich durch einen Leitzinssatz und den Teil, den die Bank für die Finanzierung erhält.

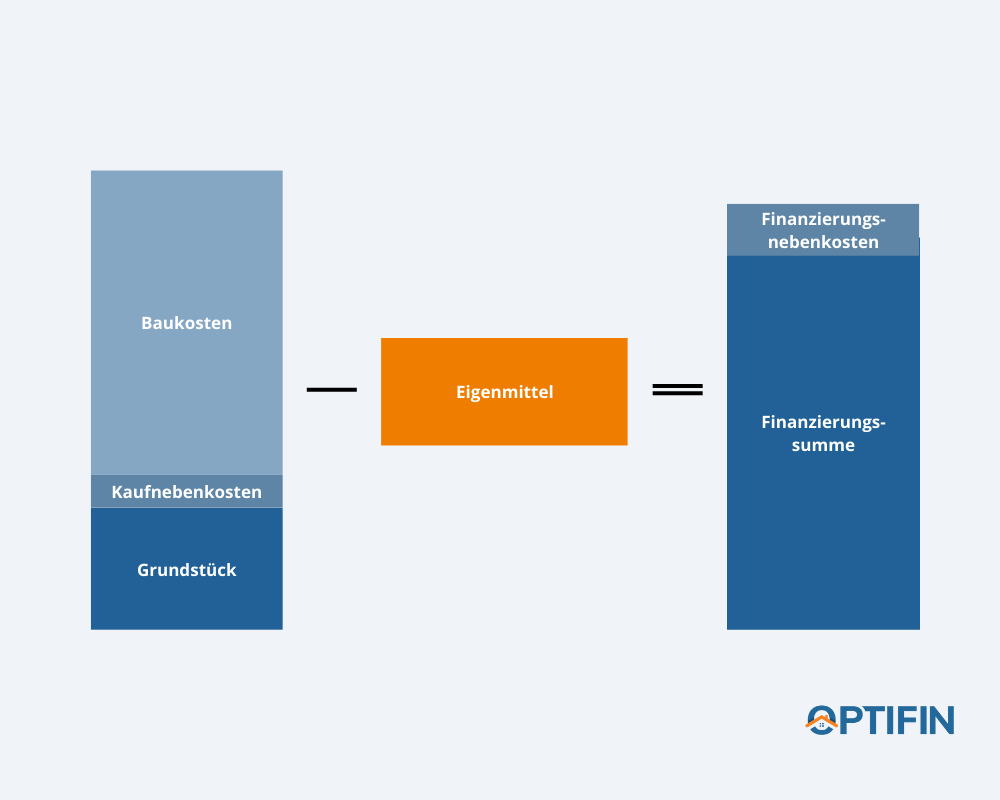

Die Finanzierungssumme selbst wiederum setzt sich aus den vollständigen Baukosten und den Kauf- sowie Finanzierungsnebenkosten zusammen, die Eigenmittel werden davon abgezogen.

Welche Baufinanzierungsarten gibt es in Österreich?

Baufinanzierungen unterscheidet man am besten nach der Art und Weise, wie die monatlichen Zinsen berechnet werden.

Wenn du zuerst wissen möchtest, wie sich Zinsen im Detail zusammensetzen, lies dir den Abschnitt “Baufinanzierungszinsen” durch.

Variable Verzinsung

Hier werden die Schwankungen des Referenzzinssatzes in regelmäßigen Abständen angepasst und so verändert sich auch deine monatliche Rate mit dem Markt mit. Das bedeutet, wenn die Zinsen sinken, wird die Rate günstiger, wenn sie steigen, teurer.

Vorteile:

- Zu Beginn günstiger

Bei Abschluss ist die variable Verzinsung fast immer günstiger als ein Fixzinskredit. - Chance der sinkenden Zinsen

Sinken die Zinsen, profitiert man davon und erhält automatisch die günstigere Monatsrate.

Nachteile:

- Risiko des Zinsanstiegs

Die monatliche Rate kann sich bei einem großen Zinsanstieg, wie wir ihn 2022 erlebt haben, empfindlich erhöhen. - Keine exakte Planbarkeit

Wer gerne jetzt schon weiß, wie hoch seine Rate in 10 Jahren sein wird, sollte besser nicht den variablen Zinssatz wählen.

Fixe Verzinsung

Die fixe Verzinsung ist das genaue Gegenteil zur variablen Verzinsung. Der Zinssatz wird im Vorhinein mit der Bank vereinbart und die Rate der Baufinanzierung bleibt über den gesamten Zeitraum gleich.

Dabei kann man den Zeitraum des fixierten Zinssatzes gemeinsam mit der Bank auswählen. Üblich sind 5 – 30 Jahre, gemeinsam mit unseren Partnern können wir dir aber bis zu 40 Jahre Fixzinsbindung anbieten.

Man kann die fixe Verzinsung wie eine “Zinsversicherung” sehen.

Vorteile:

- Planbarkeit

Du weißt jetzt schon, wie die monatliche Rate bis zum Ende der Fixzinsvereinbarung aussieht. - Sicherheit

Egal wie hoch die Zinsen steigen, vor den zusätzlichen Kosten bist du geschützt.

Nachteile:

- Zu Beginn teurer

Meist ist die fixe Verzinsung bei Abschluss teurer, weil die Bank das Zinsrisiko für dich trägt und dieses in gewisser Weise weiterverrechnet - Höhere Kosten bei Sondertilgung

Bei vorzeitiger Rückzahlung können zusätzliche Kosten entstehen. Meist sind max. € 10.000 pro Jahr ohne Gebühren möglich.

Welche Variante ist die richtige?

Da niemand die Zinsentwicklung vorhersehen kann, da sie von viel zu vielen Faktoren abhängt (man denke nur an die letzten Jahre) ist es nicht möglich, eine konkrete Empfehlung zu geben.

Sicherheit oder Flexibilität?

- ✔ Fixzins: Planbare Raten & Schutz vor Zinsanstieg

- ✔ Variabel: Chance auf günstigere Zinsen bei Marktentwicklung

Gerne helfen wir dir bei der Entscheidung der optimalen Finanzierungsvariante in einem unverbindlichen Beratungsgespräch.

Die optimale Laufzeit für deine Baufinanzierung

Die Laufzeit einer Baufinanzierung ist einer der größten Hebel, um die monatliche Rate zu beeinflussen.

Sehen wir uns an, welche Vor- und Nachteile eine eher kurze Laufzeit im Vergleich zu einer eher langen Laufzeit mit sich bringt:

| 🕒 Kurze Laufzeit (10–20 Jahre) | 🕓 Lange Laufzeit (25–40 Jahre) |

|---|---|

| ✔ Geringere Gesamtkosten | ✔ Niedrige monatliche Rate |

| ✔ Schnellere Rückzahlung | ✔ Mehr finanzieller Spielraum |

| ✘ Höhere monatliche Belastung | ✘ Höhere Gesamtkosten durch Zinsen |

| ✘ Weniger Flexibilität bei Ausfällen | ✔ Flexibler bei Job- oder Lebensveränderungen |

Wann und wie beginnt die Rückzahlung?

Die Auszahlung und Rückzahlung erfolgt meist in Etappen nach Baufortschritt. Oft wird auch eine verzögerte Rückzahlung vereinbart, bei der anfangs nur Zinsen gezahlt werden – ideal, solange du noch Miete zahlst oder Altes verkaufst.

Verzögerte Rückzahlung

In sehr vielen Fällen wird mit der Bank auch eine verzögerte Rückzahlung vereinbart. Diese kann so gestaltet sein, dass für einen bestimmten Zeitraum, beispielsweise 6 oder 12 Monate, gar keine Rate bezahlt wird, oder nur die Zinsen der Rate.

So kannst du noch die Kosten deiner jetzigen Immobilie, ob Miete oder Eigentum, bequem bezahlen, bis der Bau abgeschlossen ist und du in dein Traumhaus einziehen kannst.

Zwischenfinanzierung

Auch sehr häufig kommt vor, dass eine Immobilie verkauft wird, wenn das neue Haus fertiggestellt ist. Zu diesem Zweck gibt es verschiedene Arten der Zwischenfinanzierung.

Dabei schätzt die Bank die bestehende, zu verkaufende Immobilie und streckt die Summe vor, die aus dem Verkauf vermutlich erzielt wird.

Voraussetzungen für eine Baufinanzierung

Banken oder auch Bausparkassen dürfen Baufinanzierungen nicht nach eigenem Ermessen vergeben, sondern müssen sich an strenge Vorgaben halten.

In diesem Beitrag sehen wir uns im Detail an, welche Voraussetzungen man nun erfüllen muss, um eine Baufinanzierung in Deutschland zu erhalten.

Welche Bonität ist für eine Baufinanzierung notwendig?

Um eine Baufinanzierung grundsätzlich zu erhalten, müssen also die Vorgaben der Finanzmarktaufsicht erfüllt werden:

- für die Beleihungsquote 90%

- für die Schuldendienstquote 40%

- für die maximale Laufzeit 35 Jahre

Wie man diese Werte berechnet, sehen wir uns im Folgenden an.

Alle Banken können in Sonderfällen von diesen Vorgaben abweichen.

Wichtig ist auch, dass Banken die Konditionen sehr stark nach der Bonität des Kunden festlegen. Je besser die Bonität, desto geringer das Ausfallrisiko und desto günstiger das Angebot der Bank.

Die Bonität wird dabei in Kreditfähigkeit und Kreditwürdigkeit unterteilt, wichtig ist aber nur, was dabei betrachtet wird:

- Gibt es Ausschlussgründe?

- Beispielsweise negative Einträge in Schufa.

- Gibt es ein regelmäßiges, nachweisbares Einkommen?

- Ist die Rate leistbar?

- Dazu wird eine Haushaltsrechnung mit Werten der Bank durchgeführt.

- Wie sieht es bei steigenden Zinsen aus?

- Wie viel Eigenkapital ist vorhanden?

- Existieren finanzielle Verpflichtungen?

- Wie ist die aktuelle Wohnsituation?

- Wie ist der Familienstand (Kinder, ledig, geschieden, verheiratet)?

Aus diesen Angaben erzeugt die Bank dann ein Rating. Dieses unterscheidet sich enorm von Anbieter zu Anbieter.

Gerne sind wir bei einem unverbindlichen Erstgespräch für dich da, um deine Situation gemeinsam vorab zu klären.

Wie viel Eigenkapital wird benötigt?

Auch das regelt die Finanzmarktaufsicht sehr genau und beschreibt dies mit der sogenannten Beleihungsquote von 90%, die gegeben sein muss.

Eine ungefähre Vorabberechnung über die benötigten Eigenmittel kannst du hier vornehmen:

Faustregel: 20 % Eigenmittel sind ideal. Bei € 500.000 Gesamtkosten also rund € 100.000. Es gibt Ausnahmen – wir prüfen das gerne individuell für dein Projekt.

Baufinanzierung ohne Eigenkapital

Sehr oft erhalten wir die Frage, ob eine Baufinanzierung ohne Eigenkapital möglich ist. Leider ist dies nicht pauschal zu beantworten.

So kann es unter Umständen möglich sein, eine Baufinanzierung auch ohne Eigenkapital zu erhalten. Man sollte sich aber der erhöhten Risiken durch die höhere Baufinanzierung bewusst sein.

Was immer möglich ist, sind alternative Sicherstellungen, die vorhanden sind, aber nicht in die Finanzierung eingebracht werden sollen. So kann bspw. ein Wertpapierdepot besichert werden und kann zu den Eigenmittel gezählt werden, muss aber nicht zwangsweise aufgelöst werden. In solchen Sonderfällen lohnt sich ein unverbindliches Beratungsgespräch.

Was zählt zum Eigenkapital?

Je nach Bank gibt es leichte Unterschiede, aber um dir eine grobe Orientierung zu bieten, kannst du dich an diese Liste halten:

- Bargeld

- Sparbuch

- Bausparverträge

- Tagesgeld- und Festgeldkonten

- Angesparte Versicherungen (Lebensversicherungen, Pensionsversicherungen)

- Aktien, Fonds

- Immobilienbesitz (Grundstücke, Vorsorgewohnungen, etc.)

- Baumaterial und Eigenleistung beim Hausbau

Wie viel Baufinanzierung kann ich mir leisten?

Deine monatliche Rate sollte max. 40 % deines Nettoeinkommens betragen.

Bei variablen Krediten werden Banken eher auf eine Schuldendienstquote von 30% setzen. Hier kann ein Fixzinskredit also zur Voraussetzung werden.

Beachte aber, dass die Konditionen der Bank sehr stark auch von der sogenannten Haushaltsrechnung abhängen.

Bei dieser werden deine Einnahmen und Ausgaben gegenübergestellt und dann gewertet. Eine solche Rechnung kannst du mit unserem Haushaltsrechner vorbereiten.

Förderungen für deutsche Staatsbürger

Die staatlichen Wohnbauförderungen in Österreich sind je nach Bundesland unterschiedlich. Eines gemein haben sie allerdings, sie gelten nur, wenn der Antragssteller seinen Hauptwohnsitz am Ort der geförderten Immobilie begründet.

Als deutscher Staatsbürger kannst du nur dann Förderungen in Anspruch nehmen, wenn du deinen Hauptwohnsitz in Österreich meldest.

Zinsen und Konditionen einer Baufinanzierung

Wir haben uns bereits angesehen, welche Arten von Baufinanzierungen es gibt, welche Laufzeit die optimale sein könnte, welche Bonität und Eigenkapital man benötigt und welche Unterlagen man vorbereiten kann. Jetzt wird es konkreter und wir berechnen unsere Baufinanzierung.

Die aktuellen Zinsen verändern sich ständig aufgrund der Marktsituation. Quelle: https://www.welt.de/254852870

Was kostet eine Baufinanzierung – Rate berechnen

Um die Rate deiner Baufinanzierung zu berechnen, benötigen wir zuvor die exakte Summe der benötigten Finanzierungssumme. Zur Zusammenfassung deiner Baukosten kannst du unseren Baukostenrechner verwenden.

Mit dieser Summe können wir jetzt in die Berechnung gehen. Dazu gibt es die folgenden Möglichkeiten:

Baufinanzierung Rechner

Gesamtkreditbetrag (tatsächlicher Auszahlungsbetrag) EUR 192.227,-

Kreditlaufzeit 30 Jahre = 360 Monate

Sollzinssatz 1,125 % p.a.*)

Bearbeitungsspesen EUR 6.000,- **)

Grundbucheintragungsgebühr EUR 2.880,- ***)

Monatliche Kreditrate EUR 656,25

Effektiver Jahreszinssatz 1,400%

Gesamtbetrag zu zahlen EUR 236.250,99

*) Kondition: abhängig von Bonität, Volumen, Laufzeit, Verwendungszweck und Besicherung.

**) Einmalig 3% vom Kreditnominale.

***) Einmalige Gebühr: 1,2% vom Kreditnominale zzgl. 20% Nebengebührensicherung. Der Kreditvertrag ist durch ein grundbücherliches Pfandrecht zu besichern. Stand: 1. November 2017

Der Zinssatz für die individuellen Finanzierungsprojekte von mehr als 50% der Realfinanz Kunden läge unter Berücksichtigung der zu Grunde liegenden Sollzinsbindung und Annahmen aktuell bei 1,125% p.a. Sollzinssatz bzw. 1,400% p.a. effektiver Jahreszinssatz. Die Ermittlung des effektiven Jahreszinssatzes erfolgte mit folgenden Parametern: Rückzahlung in 360 monatlichen Pauschalraten; 3% Bearbeitungsgebühr bzw. Vermittlungsvergütung des nominalen Kreditbetrages; Grundbuchseintragungsgebühr 1,2% vom Kreditnominale zzgl. Nebengebührensicherstellung, Schätzgebühr EUR 399,00; Beurkundungsgebühr EUR 450,00 (gibt es eigentlich fast nirgendwo mehr); Legitimationsentgelt EUR 90,00; Abfrage KSV und GB Auszug je € 28,00. Sämtliche Werte in der Berechnung verstehen sich als unverbindliche Richtwerte und sind von Bonität, Volumen, Laufzeit, Verwendungszweck und Besicherung abhängig.

Der effektive Jahreszins für Baufinanzierungen

Deine Rate ergibt sich aus Tilgung + Zins (EURIBOR + Bankaufschlag). Der effektive Jahreszins enthält zusätzlich Bearbeitungsgebühren, Kontokosten etc.

Nebenkosten einer Baufinanzierung in Österreich

Zu guter Letzt berechnen wir noch die Nebenkosten, die bei einer Baufinanzierung anfallen.

Die grobe Faustformel wird mit 10% bis 15% der Finanzierungssumme berechnet.

Sie unterteilen sich in Kaufnebenkosten (diese beziehen sich meist auf den Kaufpreis der Immobilie) und die Finanzierungsnebenkosten (diese beziehen sich rein auf die Kreditsumme).

Diese setzen sich zusammen aus:

| Kostenart | Kosten |

|---|---|

| Immobilienmakler | ca. 3,27 % + 20% MwSt. |

| Notarkosten | 2% + 20% MwSt. |

| Grundbucheintragung | 0,5% |

| Grunderwerbsteuer | 3,5% – 6,5% |

| Finanzierungsnebenkosten | 5% |

| Bearbeitungsgebühr | 3% |

In Österreich sind Bearbeitungsgebühren bei Baufinanzierungen üblich – je nach Bank können diese bis zu 3 % der Kreditsumme betragen. Das unterscheidet sich deutlich von Deutschland, wo solche Gebühren nicht mehr zulässig sind.

Auch bei der Mehrwertsteuer gibt es Unterschiede:

In Deutschland sind die Zinsen aus Baufinanzierungen von der Mehrwertsteuer befreit, während in Österreich bei vielen Nebenkosten 20 % Umsatzsteuer (z. B. auf Notarkosten, Maklerprovision, Bearbeitungsgebühr) hinzukommen.

Diese Unterschiede solltest du bei der Finanzierungsplanung unbedingt berücksichtigen. Gerne beraten wir dich dazu in einem unverbindlichen Gespräch und zeigen dir transparent auf, welche Kosten in Österreich konkret anfallen.

Abwicklung einer Baufinanzierung

Wie funktioniert eine Baufinanzierung in Österreich mit OPTIFIN?

- Nach deiner unverbindlichen Anfrage meldet sich einer der OPTIFIN-Finanzierungsspezialisten so schnell wie möglich bei dir, um ein erstes, ganz unverbindliches Finanzierungsgespräch mit dir zu vereinbaren.

- In dem Gespräch geht es dann vor allem um zweierlei: Um dich und um dein Bauprojekt!

Nachdem die Rahmenbedingungen geklärt sind, arbeitet dein OPTIFIN-Finanzierungsberater ein individuelles Finanzierungskonzept für dich aus. Dabei schnüren wir dein optimales Finanzierungsangebot aus Angeboten von über 100 Banken und Bausparkassen. - Unser Service endet nicht bei Zusage der ausgewählten Bank oder Bausparkasse. Wir begleiten dich weiterhin auf deinem Weg zu Förderungen und zur Kreditvertragsunterzeichnung. Unsere Finanzierungsspezialisten erhalten ihr Honorar von der Bearbeitungsgebühr, die bei der Bank ohnehin fällig ist.

Welche Unterlagen werden für eine Baufinanzierung benötigt?

Am einfachsten besprechen wir das gemeinsam, wenn du uns eine unverbindliche Anfrage sendest, aber als Vorbereitung zum Gespräch, findest du hier eine Liste mit den wichtigsten Dokumenten:

Persönliche Unterlagen

- Ausweiskopie (Reisepass oder Personalausweis)

- e-Card (Ausweis für die Krankenkasse)

- Scheidungsvergleich

- Meldezettel

- Arbeitsbewilligung

- Aufenthaltsbewilligung

Unterlagen für Angestellte

- Vermögensaufstellung Lohn- oder Gehaltszettel (letzten 6 Monate)

- Jahreslohnzettel oder Lohnbestätigung, Dienstvertrag

- Pensionsnachweis

- Mietverträge, Mietzinsliste

- Eigenmittelnachweis (Kontoauszug, Depot, Sparbuch)

- Genossenschaftsvertrag

- Alimentationszahlungen, Unterhaltszahlungen

- Familienbeihilfe

- Bausparunterlagen (Vertrag, Kontoauszug)

- Kontoauszug für bestehenden Kredit/Leasing

- Kreditverträge

- Lebensversicherungspolizze

- Risikoversicherungspolizze

- Bestätigung Rückkaufwerte von Versicherungen

- Kontoauszüge

Objektunterlagen

- Kaufvertrag oder Kaufvertragsentwurf

- Lageplan

- Maklerprospekt (Beschreibung der Immobilie)

- Fotos vom Grundstück

- Grundbuchsauszug (oder Grundbuchnummer und Katastralgemeinde)

- Kaufvertrag

- Fertigteilhaus und Leistungsverzeichnis

- Baukostenzusammenstellung des Kunden

- Kostenvoranschläge

- Bauplan

- Pachtvertrag

- Baurechtsvertrag

Kann man als Selbständiger eine Baufinanzierung abschließen?

Ja, das ist durchaus möglich. Wichtig ist nur, das Einkommen nachweisen zu können. Dies geschieht am besten mit den Einkommensteuererklärungen der letzten 3 Jahre. Schwieriger wird es, wenn der/die Selbständige erst seit kurzem selbständig ist und noch keine Steuererklärungen vorweisen kann.

Folgende Unterlagen sollten Selbständige zusätzlich noch vorbereiten:

Unterlagen für Selbständige

- Betriebskonzept/Unternehmensdarstellung

- Rentabilitätsrechnung

- Gesellschaftsvertrag

- Firmenbuchauszug

- Bilanzen bzw. E-A-Rechnung (2 Stück, max. 18 Mon. alt)

- Saldenliste des laufenden Geschäftsjahres

- letzten 2 Einkommenssteuerbescheide

- letzten 2 Einkommenssteuererklärungen

- Berufsunfähigkeitsversicherung

- Betriebsunterbrechungsversicherung

- Kontoauszug Finanzamt (max. 3 Mon. alt)

- Kontoauszug Krankenkasse (max. 3 Mon. alt)

- Bilanzauswertung, „Quick Check“

- Krankenkassenverträge (bei Ärzten)

Ablehnung der Finanzierungsanfrage

Das kann vorkommen, jetzt heißt es ruhig bleiben. Die Unterschiede der Anbieter, wie ein Kunde betrachtet wird, sind gigantisch. Jede Bank und Bausparkasse hat ganz eigene Kriterien.

So kann es vorkommen, dass ein und derselbe Kunde bei einer Bank Top Kunde wird und bei der anderen Bank schlicht eine Absage erhält.

Was man aber vermeiden sollte, sind Finanzierungsanfragen an jede Bank oder an verschiedene Kreditvermittler zu senden.

Gerne sind wir für ein unverbindliches Beratungsgespräch für dich da, unter Umständen finden wir gemeinsam eine Lösung für dein Finanzierungsproblem.

Wie lange dauert es bis zur Finanzierungszusage?

Auch das hängt, du ahnst es sicher schon, von der finanzierenden Bank oder Bausparkasse ab. Wenn du mit uns finanzieren möchtest und die notwendigen Unterlagen für uns zugänglich sind, in der Regel aber nur 1-3 Werktage. In dieser Zeit erhältst du dann meist auch mehr als nur ein Angebot und wir suchen uns gemeinsam das optimale für dich aus.

Beachte auch, dass bei vielen Immobilienkäufen im Kaufangebot ein Passus wie “vorbehaltlich positiver Finanzierungszusage” enthalten ist. Am besten erstellen wir daher gemeinsam ein Finanzierungskonzept und holen uns schon eine Vorabzusage, damit du dann bei deinem Traumgrundstück gleich zuschlagen kannst.

FAQ´s

Wie lange dauert eine Baufinanzierung?

Hier gibt es mehrere Möglichkeiten, im Durchschnitt etwa 25 Jahre, wobei kürzere Laufzeiten ab 10-15 Jahren möglich sind und längere bis zu 40 Jahren und in Sonderfällen noch länger. Am besten beschließt man dies gemeinsam mit einem unserer Finanzierungsspezialisten.

Wie viel Einkommen benötige ich für eine Baufinanzierung?

Das liegt vor allem an der Höhe der Baufinanzierung. Eine Faustregel besagt, dass die monatliche Rate nicht mehr als 40% des Haushaltseinkommens ausmachen sollte. Berechnet man also das Einkommen mit x 0,4 erhält man die höchstmögliche Rate. Diese wiederum kannst du in unserem Kreditrechner eingeben und so die Kreditsumme je nach Laufzeit herausfinden.

Was fällt unter Baufinanzierung?

Mit dem Begriff Baufinanzierung wird meist der Bau eines Einfamilienhauses bezeichnet. In diese Finanzierung fallen nur diejenigen Dinge, die unmittelbar mit der Immobilie verbunden sind, also die gesamten Baukosten, das Grundstück sowie alle Nebenkosten. Je nach Bank können auch der Pool und die Küche mitfinanziert werden. Nicht enthalten ist im allgemeinen die Einrichtung, oder etwa ein Fahrzeug.

Wie viel Eigenkapital wird benötigt?

Die Finanzmarktaufsicht regelt das relativ konkret mit 20% des Immobilienwertes. Ausnahmen bestätigen nach wie vor die Regel, weshalb ein Gespräch mit uns nie schaden kann. Eine Immobilienfinanzierung gänzlich ohne Eigenmittel ist aber nur sehr schwierig umsetzbar.