Die Bedeutung der Bonitätsprüfung bei grenzüberschreitenden Immobilienfinanzierungen

Die Bonitätsprüfung ist ein zentraler Bestandteil des Kreditvergabeverfahrens. Sie dient Banken dazu, die Kreditwürdigkeit und Zahlungsfähigkeit des Antragstellers zu bewerten. Bei grenzüberschreitenden Finanzierungen, wie dem Erwerb einer Immobilie in Österreich durch deutsche Staatsbürger, ergeben sich jedoch besondere Herausforderungen.

Unterschiede zwischen deutschen und österreichischen Banken

- Deutsche Banken: Sie stehen vor dem Problem, österreichische Immobilien als Sicherheiten schwer bewerten und verwerten zu können. Dies erschwert die Finanzierung über deutsche Kreditinstitute erheblich.

- Österreichische Banken: Diese begegnen deutschen Kreditnehmern oft mit Zurückhaltung, da sie Schwierigkeiten haben, auf deutsche Bonitätsdaten wie die SCHUFA zuzugreifen.

Besondere Unterlagen für deutsche Antragsteller

Deutsche Staatsbürger, die eine Immobilie in Österreich finanzieren möchten, sollten sich auf zusätzliche Anforderungen einstellen:

- SCHUFA-Bonitätsauskunft: Österreichische Banken haben keinen direkten Zugriff auf die SCHUFA-Datenbank. Daher müssen deutsche Antragsteller ihre SCHUFA-Auskunft selbst einholen und der Bank vorlegen.

- Einkommensnachweise: Neben den üblichen Gehaltsnachweisen können weitere Dokumente wie Steuerbescheide oder betriebswirtschaftliche Auswertungen erforderlich sein, insbesondere bei Selbstständigen.

- Vermögensnachweise: Nachweise über bestehende Vermögenswerte, wie Immobilien oder Wertpapiere, können die Bonität stärken.

- Beglaubigte Übersetzungen: Sollten Unterlagen nicht in deutscher oder englischer Sprache vorliegen, können beglaubigte Übersetzungen verlangt werden.

Strengere Anforderungen an Eigenkapital und Einkommen

Österreichische Banken setzen bei ausländischen Kreditnehmern häufig höhere Maßstäbe an:

- Eigenkapitalquote: Während in Österreich generell eine Eigenkapitalquote von mindestens 20 % des Kaufpreises plus Nebenkosten üblich ist, kann bei deutschen Antragstellern eine höhere Quote gefordert werden. Quelle: https://www.bundesbank.de/content/602050

- Einkommensnachweis: Das Verhältnis von Kreditrate zum Haushaltseinkommen wird genau geprüft. Die monatliche Rate sollte in der Regel 40 % des Nettoeinkommens nicht überschreiten.

- Objektart und Nutzung: Bei touristisch genutzten oder gewerblichen Immobilienprojekten können die Anforderungen noch strenger ausfallen.

Bonitätsprüfung in Deutschland

In Deutschland erfolgt die Bonitätsprüfung in der Regel über Auskunfteien wie die SCHUFA. Dabei werden Informationen zu bestehenden Krediten, Zahlungsverhalten und offenen Forderungen zusammengeführt, um eine umfassende Einschätzung der Kreditwürdigkeit zu ermöglichen.

Interessierte können ihre eigene Bonitätsauskunft online anfordern und prüfen lassen. Das Verfahren hilft Banken und Kreditgebern, das Risiko von Zahlungsausfällen zu minimieren, und dient Verbrauchern als Nachweis ihrer Kreditwürdigkeit gegenüber potenziellen Kreditgebern.

Regelmäßiges Monitoring der eigenen Bonität kann zudem dabei unterstützen, frühzeitig auf negative Einträge zu reagieren und diese rechtlich anzufechten. Mehr dazu findest du unter Schuldnerberatung.de – Bonitätsprüfung.

Ablauf der Bonitätsprüfung in Österreich

Der Prozess unterscheidet sich in einigen Punkten von dem in Deutschland:

- KSV und CRIF: Diese österreichischen Auskunfteien werden standardmäßig abgefragt. Bei fehlender Kredithistorie in Österreich liefern sie jedoch oft keine relevanten Informationen.

- Selbstauskunft: Deutsche Antragsteller sollten proaktiv ihre SCHUFA-Auskunft vorlegen, da österreichische Banken diese nicht eigenständig einholen können.

- Zusätzliche Sicherheiten: Die Stellung weiterer Sicherheiten, wie beispielsweise einer Immobilie in Deutschland, kann die Kreditentscheidung positiv beeinflussen.

Wohnbauförderungen für EU-Bürger

Deutsche Staatsbürger, die ihren Hauptwohnsitz nach Österreich verlegen, können unter bestimmten Voraussetzungen von Wohnbauförderungen profitieren. Dies setzt in der Regel voraus, dass die geförderte Immobilie als Hauptwohnsitz genutzt wird und der Antragsteller EU-Bürger ist.

Tipps zur Verbesserung der Bonitätsbewertung

- Vorbereitung der Unterlagen: Stellen Sie sicher, dass alle erforderlichen Dokumente vollständig und aktuell sind.

- Schuldenfreiheit: Begleichen Sie nach Möglichkeit bestehende Verbindlichkeiten, um Ihre Kreditwürdigkeit zu erhöhen.

- Eigenkapital erhöhen: Ein höherer Eigenkapitalanteil kann die Kreditkonditionen verbessern und die Chancen auf eine Zusage erhöhen.

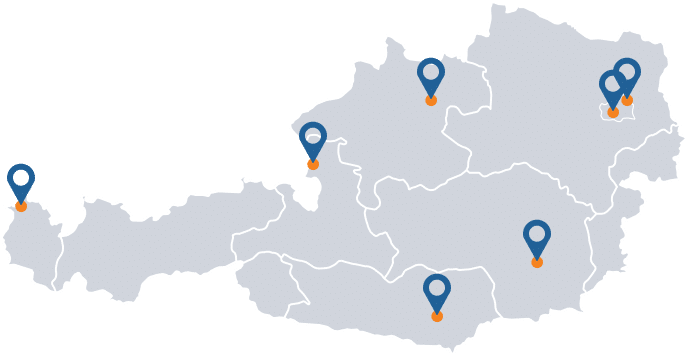

- Professionelle Beratung: Nutzen Sie die Expertise von Finanzierungsberatern, die auf grenzüberschreitende Finanzierungen spezialisiert sind – wie wir bei OPTIFIN.

Fazit

Die Bonitätsprüfung für Deutsche bei der Finanzierung von österreichischen Immobilien ist komplexer als bei rein nationalen Finanzierungen. Durch gezielte Vorbereitung, die frühzeitige Bereitstellung aller relevanten Unterlagen und den Rückgriff auf spezialisierte Partner wie OPTIFIN können deutsche Käufer ihre Erfolgschancen deutlich erhöhen. Wir begleiten diesen Prozess seit Jahren erfolgreich mit maßgeschneiderten Lösungen für Steuerausländer und Grenzgänger.

Hallo

Ich wollte letztens meine bank wechseln in die Raiffeisen-Landesbank Tirol aber wurde mitgeteilt das bei chrif einzräge sind aber bei der ksv keine ?? Und die meinen können mir kein konto öffnen und keine kredit karte haben sie da Erfahrungen??

Guten Tag! Die beiden Unternehmen haben unterschiedliche Quellen, aus denen sie die Bonität ableiten. Ich empfehle daher direkt mit CRIF Kontakt aufzunehmen und die Einträge dort bereinigen zu lassen.

Kann man erledigte crif Einträge einfach löschen lassen wenn diese bereits bezahlt sind und auch wenn einträge im crif stehen obwohl es bezahlt ist können das banken auch sehen bzw den Kredit ablehnen

Ja das ist direkt bei Crif oder unter auskunft@crif.com möglich.