Du suchst nach einem günstigen Fixzinskredit in Österreich?

Dann bist du bei uns genau richtig!

- Speziell für Deutsche

Spezialisiert auf deutsche Kreditnehmer mit Kauf in Österreich.

- Perfekt vorbereitet für Banken

Deine Unterlagen passen exakt zu den Anforderungen der Banken.

- Top-Konditionen

Gezielter Bankenvergleich für günstige Zinssätze und klare Abläufe.

- Unverbindliches Erstgespräch

Dein Finanzierungsspezialist meldet sich kostenlos und persönlich bei dir.

Jetzt Fixzinskredit in Österreich berechnen

Wie funktioniert ein Fixzinskredit in Österreich über OPTIFIN?

Erstgespräch

Unser Finanzierungsspezialist kontaktiert dich für ein kostenloses Beratungsgespräch, vor Ort oder digital.

Vergleich

Wir suchen das günstigste Angebot für dich unter unseren langjährigen Bankpartnern.

Persönliche Betreuung

Wir begleiten dich zur Vertragsunterzeichnung. Ohne zusätzliche Kosten, denn die Bank übernimmt unser Honorar

Wie schafft OPTIFIN so günstige Konditionen?

Zwei Faktoren machen das möglich:

- Langjährige Partnerschaft und über 400 Banken im Netzwerk:

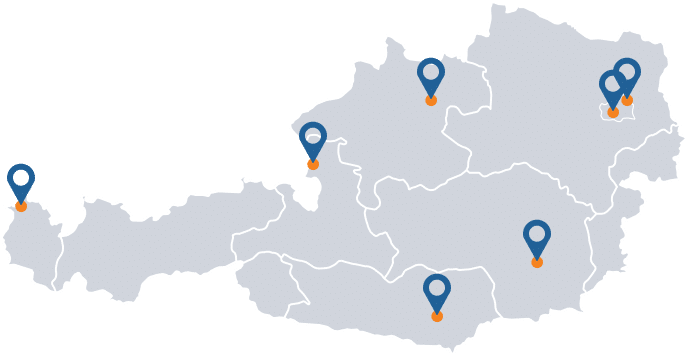

Durch unsere enge Zusammenarbeit mit realfinanz und deren Netzwerk aus über 400 Bankpartnern können wir aus einer Vielzahl an Angeboten das Beste für deine Finanzierung auswählen. - Regionale Expertise unserer Finanzierungsspezialist:innen:

Unsere Expert:innen sind in ganz Österreich aktiv und kennen die Besonderheiten ihrer Region sowie die lokalen Bankpartner genau. So wissen sie, wo deine Anfrage die besten Chancen auf Top-Konditionen hat.

Was unsere Kunden über uns sagen

Sie sehen gerade einen Platzhalterinhalt von TrustIndex. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenWas ist ein Fixzinskredit?

Der Name verrät es bereits. Bei einem Fixzinskredit handelt es sich um eine Finanzierungsform mit gleichbleibendem Zinssatz. Die Höhe der zu zahlenden Raten bleibt also von Beginn bis Ende der Finanzierung dieselbe.

Das bedeutet auch, dass die Bank das Zinsrisiko für den Kunden trägt. Das kann sich für den Kreditnehmer lohnen, wenn die Zinsen ansteigen. Um das Risiko abzufedern verlangt die Bank bei Fixzinsangeboten in der Regel einen etwas höheren Zinssatz als den derzeitigen Basiszinssatz. Als Berechnungsgrundlage wird meist der Drei-Monats-EURIBOR herangezogen.

Der EURIBOR ist ein europaweiter Referenzzins, der auch in Österreich für die Zinsberechnung verwendet wird.

Für den Kreditnehmer bedeutet ein Fixzinskredit auf jeden Fall gute Planbarkeit und maximale Sicherheit dank der fixen Kreditraten.

Verschiedene Arten des Fixzinskredits

Die Bezeichnung Fixzinskredit bezieht sich eigentlich nur auf die Art der gewählten Verzinsung, nicht auf die Finanzierungsform an sich.

Folgende Finanzierungsformen können in Österreich als Fixzinskredit abgeschlossen werden:

- Hypothekarkredit (Bankkredit mit Grundbucheintrag)

- Bauspardarlehen

Laufzeiten

In Österreich werden Immobilienfinanzierungen meist etwas anders ausgestaltet als in Deutschland.

Der gesamte Finanzierungsbetrag wird innerhalb der geplanten Laufzeit (bspw. 30 Jahre) getilgt. Die sich verändernden Zinsen während dieser Laufzeit verändern im Fall einer variablen Verzinsung die monatliche Rate. Um dies abzufedern kann man den Fixzinskredit wählen. Dieser wird auf eine vereinbarte Laufzeit ausgeführt. Dies kann ein Zeitraum zwischen 5 und 30 Jahren sein.

Ende die Laufzeit des Fixzinskredites vor dem Ende der gesamten Laufzeit (bspw. 10 Jahre Fixzins bei 30 Jahren Laufzeit) geht die monatliche Rate automatisch in eine variable Rate über, die sich nach dem EURIBOR orientiert und schwankt.

Mischung aus Fixzinskredit und variablem Kredit

Ein Fixzinskredit kann entweder für die gesamte Laufzeit oder für einen bestimmten Zeitraum ausverhandelt werden. Ein Kreditmix – also die Kombination aus fixer und variabler Verzinsung – kann unter gewissen Voraussetzungen durchaus Vorteile mit sich bringen. Eine vorausschauende Berechnung und Gegenüberstellung beider Kreditvarianten zahlt sich also aus.

Die Kombination von Fixverzinsung und variabler Verzinsung muss dabei auch nicht gezwungenermaßen hintereinander – also die ersten Jahre fix, die Folgejahre variabel – ablaufen. Es können auch beide Formen gleichzeitig in Anspruch genommen werden, das bedeutet ein Teil der Kreditsumme wird fix und der Rest variabel verzinst.

Der Weg zum Fixzinskredit

Gerade bei einem Fixzinskredit lohnt sich der Vergleich. Denn die Angebote der Banken können durchaus unterschiedlich ausfallen. Es lohnt sich also, etwas mehr Zeit in den Vergleich der Angebote zu stecken. Die OPTIFIN Finanzierungsspezialisten stehen dir gerne mit ihrer Expertise zur Verfügung und übernehmen diese Arbeit für dich.

Dein Weg zum Fixzinskredit mit OPTIFIN:

- Kontaktaufnahme mit OPTIFIN Finanzierungsspezialist

- Erstgespräch zur Abklärung der Rahmenbedingungen (z.B. Vorhaben, Eigenmittel) und der Anforderungen an die Finanzierung (z.B. Laufzeit)

- Einreichung der erforderlichen Dokumente, wie Einkommensnachweis, Eigenkapitalnachweis, Haushaltsrechnung etc.

- Wir vergleichen für dich passende Angebote und legt dir eine individuelle Auswahl vor

- Entscheidung für das optimale Angebot und Abschluss der Finanzierung

Unter welchen Bedingungen der Fixzinskredit die bessere Lösung ist

Bei folgenden Gegebenheiten macht ein Fixzins mehr Sinn als ein variabler:

- Die geplante Kreditvariante wäre mit 4 % fiktiven Zinsen hochgerechnet nicht leistbar (verwende dazu unseren Wohnkreditrechner)

- Deine Einkommenssituation ist nicht sehr sicher bzw. kann sich schnell ändern (beispielsweise wenn du in einer unsicheren Branche arbeitest)

- Deine Familiensituation ist noch ungeklärt oder Kinder sind definitiv in den nächsten Jahren geplant

- Du bist jemand, der gerne vorausplant und Sicherheit bei finanziellen Angelegenheiten haben möchte

Und hier sollte man sich den variablen Zins überlegen:

- Du verfolgst die Finanzmärkte gerne und genau und weißt, was du zu tun hast, wenn die Zinsen steigen

- Dir ist es wichtiger die Chance des günstigeren variablen Zinssatzes zu sichern, als einen sicher planbaren Kredit zu wählen

- Dein Kredit macht einen verhältnismäßig kleinen Teil deines monatlichen Budgets aus

- Du kannst dir den Kredit auch dann leisten, wenn die Zinsen auf 4 % oder darüber steigen

Fixzinskredit vorzeitig tilgen, zurückzahlen oder kündigen

Wer seinen Fixzinskredit frühzeitig komplett zurückzahlen (tilgen) möchte, kann sich auf das Hypothekar- und Immobilienkreditgesetz beziehen. Grundsätzlich ist hier eine Kündigungsfrist von maximal sechs Monaten bei Fixzinskrediten vorgesehen. Danach ist die komplette Tilgung möglich. Die Bank hat aber das Recht eine „angemessene Entschädigung“ zu verrechnen.

Auch diese ist mit maximal 1% der offenen Kreditsumme bereits definiert. Die Tilgung oder Kündigung des Fixzinskredites kostet also maximal EUR 1.000,- pro EUR 100.000,- Kreditsumme.

Sondertilgung bzw. Teiltilgung

Unter Sondertilgung fallen alle zusätzlichen Rückzahlungen, die aber noch nicht die gesamte offene Kreditsumme betreffen. Ein klassisches Beispiel könnte eine auslaufende Lebensversicherung sein. Den Ertrag könnte man nutzen, um den Kredit zum Teil zu tilgen.

Kostenseitig unterstützt den Kunden auch hier das Hypothekar- und Immobilienkreditgesetz. Bis zu € 10.000,- innerhalb von zwölf Monaten sind immer kostenfrei leistbar. Erst Beträge darüber fallen unter die oben genannte 1% Regel.

Vor- und Nachteile eines Fixzinskredites: Zusammenfassung

Vorteile eines Fixzinskredites:

| Vorteile eines Fixzinskredites | Nachteile eines Fixzinskredites |

|---|---|

| Planbarkeit | Höhere Zinsbelastung im Vergleich zum variablen Zinssatz |

| Interessant für junge Familien mit Kind(ern) | Mehrkosten bei gleichbleibend niedrigem Zinsniveau |

| Kein Risiko steigender Zinsen | Kreditnehmer profitieren nicht direkt vom niedrigen Zinssatz |

Wichtiger Hinweis:

Die Entscheidung, ob ein Fixzinskredit oder ein variabler Kredit die bessere Wahl für dich ist, kannst nur du treffen! Kein Analyst kann die Zinsen der Zukunft voraussagen. Es gibt Anzeichen und Hinweise auf Änderungen, diese müssen sich aber nicht bewahrheiten. Wähle daher immer die Finanzierungsvariante, mit der du dich am wohlsten fühlst.

Kreditvergleich durch unsere OPTIFIN Finanzierungsspezialist/innen durchführen lassen

Vergleiche so viele Angebote wie möglich! Denn nur so findest du den aktuell günstigsten Kredit. Gerne übernehmen das unsere OPTIFIN Finanzierungsspezialisten für dich. Unverbindlich und ohne zusätzliche Kosten suchen sie das optimale Finanzierungsangebot. Wir unterstützen dich von der Angebotseinholung bis zum Einzug in dein neues Heim.

Wir freuen uns auf deine Anfrage!

Kann man einen Fixzinskredit vorzeitig zurückzahlen?

Ja, das ist möglich. Je nach Kreditvertrag kann eine sogenannte Vorfälligkeitsentschädigung anfallen, diese beträgt meist 1% der offenen Kreditsumme.- Es ist aber immer möglich, einen gewissen Anteil der Kreditsumme jedes Jahr zusätzlich zurückzuführen.

Wie lange kann man Zinsen fixieren?

Hier gibt es sehr viele Unterschiedliche Möglichkeiten, weil jede Bank ihre eigenen Vorhaben hat. Mit einigen unserer Partner können wir aber bis zu 40 Jahren fixe Zinsen anbieten.

Kann man einen Fixzins auch mit einem variablen Zinssatz mischen?

Ja das ist problemlos möglich und wird auch oft so durchgeführt. Die Konditionen werden dann einfach aufgeteilt, als ob es zwei verschiedene Kredite wären.